El Gobierno volverá a prestar dinero a la banca para apoyar nuevas fusiones de entidades a través del FROB

El Gobierno volverá a prestar dinero a la banca para apoyar nuevas fusiones de entidades

- El FROB podría verse abocado a realizar nuevas emisiones de deuda.

- La reactivación de esta vía gusta además al sector financiero.

- En las operaciones de FROB 1 que se realizaron en 2010, el Estado prestó un total de 9.674 millones de euros a un total de siete grupos de cajas fusionadas.

- 20MINUTOS.ES / AGENCIAS. 01.02.2012 – 15.45h

La reforma financiera que aprobará el Gobierno el próximo viernes contemplará la concesión de ‘préstamos’ públicos para las entidades que participen en la nueva oleada de fusiones, según informaron fuentes del sector financiero. El Ministerio de Economía, según las mismas fuentes, ha decidido reactivar un mecanismo que ya funcionó en los primeros compases de lareestructuración del sector financiero, a finales de 2009 y 2010, y que se conoce como el FROB 1.

Este mecanismo, que se aplicó por ejemplo en la fusión que dio origen a BFA-Bankia, BMN y Banca Cívica, entre otras, se articulará a través del Fondo de Reestructuración Bancaria Ordenada (FROB), que comprará títulos de la entidad fusionada, en concreto participaciones preferentes. La entidad resultante de la fusión que recibe estos fondos está obligada a pagar unos intereses por esta inversión, que rondarán el 8%.

Esta opción parece haber convencido al equipo que dirige el ministro de Economía y Competitividad, Luis de Guindos, porque es una manera de apoyar la concentración bancaria sin engrosar el déficit público ni que cueste, por tanto, dinero al contribuyente. Al ser una operación financiera realizada a precios de mercado, Bruselas permite que no se contabilice como déficit, sino como deuda.

La entidad que más dinero recibió fue BFA-Bankia, con 4.465 millones de euros

La reactivación de esta vía gusta además al sector financiero, especialmente a las entidades que se han propuesto participar activamente en la nueva ronda de fusiones, pero que reclamaban algún tipo de apoyo público para abordar estas operaciones. Estas entidades exigían una vía de ayuda que no implicara la entrada del Estado en su capital, como sí ocurrió con el llamado FROB 2, utilizado el año pasado para el rescate de NovaGalicia, Unnim, y CatalunyaCaixa.

En las operaciones de FROB 1 que se realizaron en 2010, el Estado prestó un total de 9.674 millones de euros a un total de siete grupos de cajas fusionadas. La entidad que más dinero recibió fue BFA-Bankia, con 4.465 millones de euros, seguida de CatalunyaCaixa, que recibió 1.250 millones de euros, NovaGalicia, con 1.162 millones, Banca Cívica con 977 millones, Caja España-Duero con 525 millones, y Unnim con 380 millones.

Para abordar esta nueva ronda de «préstamos», el FROB podría verse abocado a realizar nuevas emisiones de deuda, si bien cuenta con unos 5.500 millones de euros disponibles después de las últimas operaciones. El Gobierno, con De Guindos al frente, ha defendido en las últimas semanas que uno de los objetivos de la reforma financiera es promover una nueva oleada de fusiones bancarias, además de imponer un mayor saneamiento del sector con el endurecimiento de las provisiones de activos inmobiliarios.

En este entorno, las entidades con capacidad de compra han puesto su atención en las cuatro que están controladas por el Estado que saldrán a subasta en los próximos meses, como son Unnim, el Banco de Valencia, CatalunyaCaixa y NovaGalicia.

El Banco de España «invitó» hace unas semanas al resto de cajas que disfrutaron del FROB 1, como BFA-Bankia, Banca Cívica y BMN, a participar activamente en este proceso de subastas.

Esto motivó, por ejemplo, que la entidad que preside Rodrigo Rato entrase en la carrera por Unnim, o que BMN, liderada por Caja Murcia, mostrase su interés en crecer en el arco mediterráneo con la compra de Banco de Valencia.

De salir adelante, estas entidades podrán disfrutar de nuevo del apoyo financiero del Estado, como ya ocurrió hace dos años, mientras que otras, que aún no han participado en las fusiones, como Ibercaja, podrían tener ahora incentivos para hacerlo.

2 febrero, 2012 Posted by Directorio de Noticias | BANCA | BANCA, Banco de España, BANKIA, ESPAÑA, frob, fusiones | Deja un comentario

Bankia crea un ‘banco malo’ para aislar sus activos tóxicos

CAJAS | Con activos inmobiliarios y participaciones industriales

Bankia crea un ‘banco malo’ para aislar sus activos tóxicos

- La entidad pretende captar más inversores de cara a su salida a Bolsa

- El nuevo grupo saldrá a Bolsa con un patrimonio de 12.000 millones de euros

Juan Emilio Maíllo | Agencias | Madrid

Bankia, la entidad surgida de la fusión de Caja Madrid, Bancaja y otras cinco pequeñas cajas, ha decidido crear un ‘banco malo’ en el que aislará los activos de peor calidad del grupo.

Según ha informado la entidad, los activos inmobiliarios, en particular el suelo, quedarán fuera de Bankia. También se integrarán en este ‘banco malo’ parte de las participaciones industriales de la entidad.

La nueva entidad trata así de hacer más atractiva la sociedad de cara a la captación de inversores en su proceso de salida a Bolsa. Bankia saldrá a Bolsa con un patrimonio neto de 12.000 millones de euros y unos activos totales de 275.000 millones de euros.

De este modo, Bankia sigue los pasos de La Caixa. La caja catalana, en su plan de salida a Bolsa, dejó fuera de CaixaBank (que es la entidad que cotizará) determinadas inversiones inmobiliarias y las participaciones en Abertis y Gas Natural, entre otras.

La decisión se aprobó esta tarde por el consejo de administración y la junta general del Banco Financiero y de Ahorros y se comunicó después de las 21.40 horas del martes a la Comisión Nacional del Mercado de Valores.

Como era de esperar, los activos que saldrá a Bolsa, no coinciden con los más de 328.000 millones de euros con los que nació el Banco Financiero y de Ahorros, porque este grupo optó finalmente por segregar sus activos totales en dos entidades.

Por una parte, Altae Banco, la ficha de banca privada de Caja Madrid, pasará a denominarse Bankia y recibirá todo el negocio bancario y las participaciones asociadas al negocio financiero.

Asimismo, Bankia incluirá el resto de activos y pasivos que el Banco Financiero y de Ahorros recibió de las siete cajas que lo constituyeron el pasado 3 de diciembre.

Esto quiere decir, que Bankia saldrá a Bolsa con el negocio puramente financiero de Caja Madrid, Bancaja y las cajas Insular de Canarias, Ávila, Laietana, Segovia y Rioja.

7 abril, 2011 Posted by Directorio de Noticias | ECONOMIA, NOTICIAS | BANKIA | Deja un comentario

EDITORIAL

Solidaridad con Plaza Tahrir

En los últimos días miles de personas han vuelto a ocupar la plaza Tahrir y han sufrido una violenta represión por parte del ejército militar que ha provocado la muerte de más de 30 manifestantes y 1700 herid@s.

En los últimos días miles de personas han vuelto a ocupar la plaza Tahrir y han sufrido una violenta represión por parte del ejército militar que ha provocado la muerte de más de 30 manifestantes y 1700 herid@s.Si estás en contra del bipartidismo

vota al tercero en discordia en tu provincia

sea el que sea y fuere el que fuere

Game is over: utilicemos el voto para que no les salgan los números

CONTRA LOS BUITRES Y LA USURA

¿Hartos de ver y padecer como la vida sube, los sueldos se estancan o no crecen al mismo nivel, como los gobiernos son chantajeados por la patronal con convenios abusivos para crear empleo?¿Hartos de ver que aunque seamos más hay una minoría que chantajea y hace leyes en su beneficio, y siempre somos los ciudadanos de a pie los perjudicados, estafados, esclavizados…?

|

| Vista en 15ovlc |

Que salimos a la calle, nos quejamos. Que lo podemos decir más alto pero no más claro, que no somos mercancía en manos de políticos y banqueros.

Que no somos muñecos en manos del capitalista.

|

| Vista en 15ovlc |

Y esto ya gritado por muchas voces el Sábado 15 de Octubre, día de la historia que será conocido, por lo menos entre los ciudadanos de a pie de todo el mundo, como el día mundial de la dignidad humana, el día de la global revolution.

Hasta ahora oyeron nuestra voces, pero no las escucharon.

La banca sigue haciendo de las suyas.

En el aire la dación en pago, faltan banqueros en la cárcel y la devolución de lo robado, falta que contribuyan como es debido a esta crisis provocada por ellos.

Y a río revuelto ganancias de pescadores, y todos se suben al carro del chantaje, o la estafa mejor organizada. Reducir el estado de bienestar y encima pretender hacernos creer que es por nuestro bien. Privatizar, introducir el copago, «repago», y como no hay empleo fomentar este de la única manera que atrae a los buitres: recortando derechos de los trabajadores.

Lo que se reduce y resume en definitiva, en el recorte de nuestros derechos por todos los lados. A eso le sumamos el pésimo estado de los bolsillos de los ciudadanos, que han tenido que recurrir para seguir pagando o viviendo a la usura más descarada, a los buitres que acechan como citibank. Minicréditos que asfixia al que cae en sus redes, con intereses abusivos, comisiones, etc.

¿Y qué hacemos, nos seguimos quejando? Por supuesto, pero creo que además de eso es mejor pasar a la acción, decir: ¡basta! De la única manera que escuchan, y es tocando sus bolsillos.

Es decirles que con nosotros todo y sin nosotros nada.

Cooperación sí, abuso y chantaje no.

Está en nuestra mano hacer crecer más a estos buitres, hacerlos más ricos mientras nos vuelven más pobres, o iniciar el reparto justo. El que quiera crecer que lo haga repartiendo.

Boicot a la banca, a las empresas, multinacionales, y en definitiva a todo aquel que se enriquezca esclavizando a sus trabajadores, tenga precios, servicios o comisiones abusivas, sin repartir.

Tú compras, tú usas, tú decides.

Potenciar con nuestra compra, uso de servicios, etc.. a todo aquel que no explote, que cuide a sus trabajadores: buena relación salario, horarios, condiciones…

Potenciar a todo aquel que más beneficios reparta, que tenga buenas condiciones laborales para sus empleados, rebajando precios de productos, servicios, sin rebajar la calidad, es decir: menos «pa la saca» potenciando esto ganamos todos y boicot al que no lo cumpla.

No acudir a la usura de buitres como Citibank, etc..

Y a la banca, o hacen ellos algo, o les obligan a hacerlo, pero como es debido, o prescindamos de ella en la medida de nuestras posibilidades.

No somos hormigas, pero ya que nos pisan como si lo fuéramos, deberíamos ser y actuar, ya que somos más, como hormigas y no como borregos.

Las hormigas trabajan en equipo, se apoyan unas a otras en un trabajo en equipo de lo más laborioso y coordinado, por el bien de la comunidad.

Seamos y actuemos como comunidad, porque solos somos un grano de arena en el desierto, pero juntos formamos ese desierto, o una playa paradisiaca que me gusta más. Aunque en realidad juntos formamos más que eso, juntos podemos formar el mundo que queremos, más justo, repartido y como no, ecológico.

Comenta esta entrada, aporta ideas o nombra a quien hacer boicot. Cuando lo noten en los bolsillos es cuando nos escucharán realmente.

Cuando hablas con la codicia, la avaricia, sólo hay una forma de que te escuche, y es cortándole el grifo de donde beben.

Lo dicho, apoyemos con nuestras compras, utilización de sus servicios, etc… al que contribuya al reparto justo.

Boicoteemos al que estafe, esclavice…

¿Hacemos la lista?

fuente elpoetadistraido

Porque te interesa, toma la calle el 15 de octubre

El próximo sábado 15 de octubre estamos convocados en cientos de ciudades de todo el mundo a mostrar nuestro rechazo al desprecio de los políticos y a los abusos de los banqueros y financieros

Desde que el pasado 15 de mayo más de cientos de miles de personas nos manifestamos en las calles de decenas de ciudades españolas la protesta por el deterioro de las condiciones de vida se ha generalizado, tanto pos sectores como en distintos países de nuestro entorno.

Aquella iniciativa contaba con el antecedente de la revolución Islandesa, que encausó a los banqueros y políticos, que cambió el gobierno por uno antineoliberal y pro-personas, y puso en marcha una iniciativa de nueva constitución escrita en colaboración por todos los islandeses que quisieron participar.

Con el antecedente inmediato de las revueltas del norte de África, en las que vimos como el pueblo se levantaba en contra de los gobiernos que lo mantenían pauperizado y sin esperanza.

Y a partir de ese domingo, las acampadas acapararon los titulares de los periódicos.

Pusieron en marcha un sistema de asambleas altamente masivas (en Valencia llegamos a estar más de diez mil personas en una plaza del ayuntamiento completamente desbordada) y de grupos de trabajo temáticos (comisiones) que avanzaban en complejidad y en número día a día.

Luego vino la extensión de esas acampadas o asambleas a los barrios de todas las ciudades y a una gran cantidad de poblaciones españolas hasta sumar varios centenares, reuniéndose varias veces a la semana para gestionar su preocupación por todos los problemas que nos acucian y que nadie resuelve.

Luego hemos visto como realizábamos manifestaciones tan numerosas como la del 19 de junio, donde más de medio millón de personas entre todas las ciudades gritábamos simultáneamente ¡basta ya!.

Hemos visto como se marchaba a pie desde 30 puntos de España hasta Madrid, para abarrotar de indignación la Puerta del Sol el 23 y 24 de julio. Vimos como salían las marchas a Bruselas y como agosto pasaba de ser un mes de vacaciones a un mes de activismo.

Y en septiembre tomamos la bolsa, en muchas ciudades del mundo, secundando el ‘Occupy WalStreet’, y en USA el movimiento de protesta ha calado y ya está en cientos de ciudades, ocupando las calles reclamando el fin de la desvergüenza política y financiera, y el comienzo de una época de responsabilidad.

De allí nos llega un nuevo lema ‘We are the 99%’: Somos el 99%.

Este próximo sábado estamos convocados en más de 300 ciudades en todo el mundo, 60 de ellas en España, a tomar la calle masivamente, una vez más, para reivindicar nuestros derechos y nuestras necesidades, para hacer frente a esa dictadura desalmada y psicópata que parece haber impuesto el tejido financiero, pero que son los políticos que hemos votado los que la están administrando.

Hay muchas razones, muchísimas. Las cifras del paro o de desahucios.

La desvergüenza de los estados regalando dinero a toneladas a la banca, o la aún mayor desvergüenza de la banca al darle la espalda a la economía real.

La sangrante desvergüenza de los políticos con privilegios aristocráticos y sueldos inconfesables.

La rapiña generalizada de lo público, el abandono de la responsabilidad de defensa del común. La denuncia de los privilegios de clase que han legislado los políticos, o la imposibilidad de conocer con detalle sus desmanes en la gestión pública.

Son, en fin, cientos o miles de causas que requieren que nos levantemos del sofá y salgamos a la calle, mirando a los que tenemos a nuestro lado como los nuestros, los agredidos, los indefensos.

Somos los de abajo, como dicen los indignados americanos, somos el 99%, y tenemos que pararles los pies a los que con total impunidad se han apropiado de lo nuestro y están llevando a cabo un plan de sometimiento en el que nuestro futuro, el de la humanidad, se acerca cada vez más a las más oscuras predicciones del pasado.

Todo lo que disfrutas hoy es porque otros lo pelearon en el pasado.

No te quedes quieto, no te quedes en casa

¡Es tiempo de luchar por el futuro!

El próximo sábado únete a esa inmensa mayoría que quiere tener una vida.

¡El 15 de octubre vamos a tomar la calle!

Declaración de los participantes del 15S Hub Meeting

Common statement of the participants of 15s Hub Meeting

SPANISH

Nada que perder, todo por ganar!

Nostras, las redes y personas participantes en el encuentro 15SHub Meeting que tuvo lugar en Barcelona entre los días 15 y 18 de septiembre

Rechazamos el concepto de austeridad para explicar la actual situación de crisis y afrontar su solución ya que supone una gestión autoritaria y antidemocrática de la riqueza común.

Denunciamos que las políticas de austeridad producen un incremento de las desigualdades y un ataque frontal contra los pilares del Estado del Bienestar europeos y los derechos sociales que éste ha garantizado como resultado de las múltiples luchas sociales.

Al mismo tiempo, estas políticas de austeridad favorecen los intereses económico-financieros privados responsables del modelo de desarrollo económico que ha provocado la actual crisis.

Ésta no es tan sólo una crisis económica sino sobre todo una crisis política. Es la culminación de la ruptura del pacto social europeo. Además pone en evidencia el agotamiento del sistema de partidos políticos en la gestión del bien común.

Ante la precariedad material y existencial, reclamamos la democratización de la economía y de la gobernanza europea que permita la construcción de un nuevo modelo de bienestar social fundado en dos aspectos: la provisión de una renta básica incondicional y el acceso efectivo y libre a los derechos sociales y los bienes comunes (sanidad, educación, vivienda, medioambiente, conocimiento ..)

Para la consecución de este modelo se hace necesaria una política fiscal, presupuestaria y social europea así como la auditoría de la deuda. Condición necesaria pero no suficiente para ello es el reconocimiento de un nuevo catálogo de derechos sociales, entre los cuales se revela prioritario el derecho a la quiebra de las personas: rescatemos a las personas no a los bancos.

También consideramos necesario garantizar la neutralidad y el libre acceso a la red, al conocimiento y la educación contra las dinámicas privatizadoras y mercantilizadoras del saber.

En una situación de precariedad y desempleo creciente, la condición migrante es el más claro ejemplo de la privación de los derechos laborales y de la desvalorización de la actividad productiva. La condición del trabajo migrante es el modelo que pretende ser impuesto al conjunto de la población trabajadora. Reivindicamos la desvinculación de los derechos sociales, políticos y de ciudadanía del contrato de trabajo. Así mismo reivindicamos la concesión de los mismos al conjunto de los migrantes residentes en los países europeos. Todos somos migrantes y nadie es ilegal.

Debemos transformar los modelos de democracia y reapropiarnos de la política a partir de la participación directa en todos los ámbitos de la vida social, política y económica. El actual modelo de democracia representativa está agotado: nadie nos representa.

Por estos motivos convocamos a la ciudadanía el próximo 15 de Octubre para que exprese su rechazo a las políticas de salida de la crisis y reivindique de una verdadera democracia.

Nada que perder, todo por ganar! #UnitedForGlobalChange!

Los simpatizantes del 15M en Madrid preparan un ‘kit’ para que la marcha del 15-O sea un éxito

<a title=»Movilizaciones del 15-O

Imagen de la web de ‘Toma la Plaza’ para animar a la participación en las movilizaciones del 15 de octubre. (Toma la Plaza)

» href=»http://estaticos.20minutos.es/img2/recortes/2011/10/09/34318-385-547.jpg?v=20111009193938″ rel=»imagenes» target=»_blank»>

<a title=»Movilizaciones del 15-O

Imagen de la web de ‘Toma la Plaza’ para animar a la participación en las movilizaciones del 15 de octubre. (Toma la Plaza)

» href=»http://estaticos.20minutos.es/img2/recortes/2011/10/09/34318-385-547.jpg?v=20111009193938″ rel=»imagenes» target=»_blank»>Ampliar

- Los simpatizantes del movimiento buscan que las marcha de Madrid sea un éxito.

- Varias columnas de manifestantes partirán de distintos puntos de la ciudad y se reunirán en Cibeles.

- 300 convocatorias en 45 países calientan la gran movilización global del 15-O.

- ECO®

- EUROPA PRESS. 09.10.2011

El movimiento 15M está preparando un kit repleto de consejos y directrices para que las marchas de ‘indignados’ previstas en varias ciudades del mundo el 15 de octubre, incluida Madrid, sean «todo un éxito», según han publicado en la web de Acampada Sol.

De hecho, este fin de semana un grupo de la asamblea popular de Sol se reunió en la capital para preparar las movilizaciones. Planean una marcha al estilo de la celebrada el 19J, concolumnas que partirán desde distintos puntos para confluir a las 18 horas en Cibeles.

Entre los consejos, enviar correos electrónicos para informar sobre las marchas, añadir banners en blogs o lograr que los hashtag sean ‘trending topic’

Todas las manifestaciones se están centralizando en la web15october.net, donde se ha colgado un mapa mundial de convocatorias, así como otros recursos.

Entre ellos está la creación del hashtag ‘United for #globalchange’, traducido a 18 idiomas, la lectura del comunicado Nada que perder, todo que ganar, hecho en el encuentro 15HubMeeting y la campaña Escudo Antimercados.

Por otro lado, el movimiento 15M pide a los asistentes quegraben sus razones para salir a la calle y lo suben a la red, incorporen la chapa 15-O en el perfil de sus redes sociales, envíen correos electrónicos a sus amigos, añadan banners en blogs y páginas web y utilicen Twitter para llegar a ser ‘trending topic’

También pide a los activistas más indignados que comuniquen la movilización a sus amigos, vecinos, familiares y compañeros de trabajo y que difundan y peguen carteles por los barrios con diseños propios.

«Durante años la globalización ha ido en contra de los ciudadanos del mundo. Ahora, los ciudadanos del mundo usaremos la globalización para pedir justicia. Del 15M al 15-O y así hasta que lo consigamos», han señalado el movimiento ‘indignado’.

# 15oct, events all over the world

+ Programa 8-15 Octubre Agora Bruselas

+ Llamamiento “United for #globalchange” + Comunicado “Nada que perder, todo que ganar”, hecho en el encuentro 15HubMeeting + Campaña “Escudo Antimercados” + Kit para que el 15 de octubre sea un éxito +

15 de octubre – Unidos por un cambio global (eng)

www.15october.net

El 15 de octubre personas de todo el mundo tomarán las calles y las plazas. Ha llegado el momento de unirnos todos en una protesta no violenta a escala global.

Unidos en una sola voz, haremos saber a los políticos, y a las élites financieras a las que sirven, que ahora somos nosotros, la gente, quienes decidiremos nuestro futuro.

No somos mercancía en manos de políticos y banqueros que no nos representan. Nos manifestaremos pacíficamente, debatiremos y nos organizaremos hasta lograrlo. ¡Tomemos las calles del mundo el 15 de octubre! #oct15

Ver en Menéame

http://www.meneame.net/story/15-octubre-unidos-cambio-global/best-comments

Spot 15-O #WORLDREVOLUTION

http://www.youtube.com/watch?v=a0NEOrsVg0U

DRY 15 O International Mobilization.mov

http://www.youtube.com/watch?v=jc_MbNcIIcY

Global mass protests 15th October 2011 #globalrevolution #worldrevolution (make viral) http://www.youtube.com/watch?v=jyziG5bUuBE

![]() 15O· hace 2 semanas

15O· hace 2 semanas

http://www.youtube.com/watch?v=L7y6xQrBX8A

Read more: 15.Octubre, United for global change | BARRIODELCARMEN.NET http://www.barriodelcarmen.net/buenaventura/actualitat/campanyes/968-15-oct-united-for-global-change/3303-15o-unitedforglobalchange.html#ixzz1aU5HAYJp

Fuente: 15.Octubre, United for global change | BARRIODELCARMEN.NET

La estafa de la deuda la quieren llevar a la Constitución

Canallas

A continuación publicaremos el artículo que le dedica Diario Público a la noticia. Pero queremos aclarar al que quiera conocer la verdad: de qué va toda esta manipulación vergonzosa.

En la reunión de urgencia del Consejo de Ministros del pasado día 19, lo que trataron sus señorías no fue ni mucho menos una serie de medidas ridículas sobre tributación en vivienda o generalización de uso de medicamentos genéricos, eso es una excusa para reírse de nosotros.

Lo que se trató por vía de urgencia es estafarnos y vender nuestro patrimonio, el de todos, empezando por aumentar la cantidad avalada para cubrir el negocio y facilitar el espolio que los multimillonarios nos han hecho, desde los más de 50.000 millones de euros a los casi 100.000 para capitalizar una Sociedad Anónima, la FEEF.

Pero por si esto no fuera suficiente, ahora sin consultarnos, y sin un mal referéndum, van a modificar lasacrosanta Constitución de pleno acuerdo entre los serviles mangantes de siempre: PP y PSOE, mientras nos insultan haciendo creer que han tenido que convencer al “candidato Rubalcaba”. Y todo para evitar que podamos declararnos en suspensión de pagos.

Van a dejar “atada y bien atada” la obligación de pago público de la deuda privada .

Nos metieron en la “Europa de los pueblos” firmando el Tratado de Maastricht y el Acta Única sin darnos a leer la letra pequeña… y tragamos.

Con la coartada de esos pactos europeos, comenzó la liquidación de activos estatales (nuestros) a precio de saldo porque eran las privatizaciones que dictaban las directrices europeas. Y tragamos.

Se firmó, sin consultarnos, un Pacto de Estabilidad que condenaba al Estado a adelgazar a base de recortar servicios sociales. Y tragamos.

Luego vino Niza, la Constitución Europea y Lisboa. Y tragamos.

Con la misma justificación presuntamente europeísta comenzó el ataque masivo a los servicios estatales, demonizando el déficit público como si fuera una peste. Y tragamos.

Con la excusa de la seguridad contra el “terrorismo global” comenzaron a segar libertades. Y tragamos.

Para “calmar a los mercados” (que se financian con NUESTRO dinero, vía rescates multibillonarios), empezó la sangría de derechos y los recortes salvajes. Y tragamos.

Como los “mercados” aún no estaban contentos, se aceptó que la Comisión Europea “supervise” los Presupuestos Generales de aquellos estados con “dificultades”. Nos convirtieron en un protectorado. Y tragamos.

Ahora quieren grabar a sangre y fuego el techo de déficit en nuestra Constitución, para impedir de una vez por todas que podamos defendernos de los hijos de perra que toman las decisiones que nos condenan, a nosotros y a las generaciones que vienen detrás, a la miseria más absoluta.

Para impedir que cundan ejemplos como el de Islandia.

Es un insulto, un atraco y una agresión a nuestra soberanía. Un crimen en toda regla.

No solo es inconstitucional; es anticonstitucional.

Y pretenden hacerlo con prisa, estivalidad y alevosía.

¿Tragaremos una vez más? Y si lo hacemos, ¿cómo se lo explicaremos a nuestros nietos?

Esto no puede acabar bien.

#yoquierovotar Ante la propuesta de Zapatero :

¡Huelga General y desobediencia civil ya!

#15M #spanishrevolution #democraciarealya

#globalrevolution #nolesvotes

15-O International mobilization

Next October 15, 2011 citizens will again take to the streets in an international mobilization to demand a real democracy. October 15, again be a united people, we will be one.

El proximo 15 de octubre del 2011 los ciudadanos volverán a tomar las calles en una movilizacion internacional para reclamar una democracia real. el 15 de octubre volveremos a ser un pueblo unido, volveremos a ser uno.

Video de DRY- Guipuzkoa

|

|

|

|

Miércoles, 17/08/2011

Cómo diferenciar a simple vistaa un #15-M de un #JMJ |

|

| 1) Los 15-M fuman a todas horas, mientras que los JMJ sólo lo hacen tras el coito.2) Los JMJ son firmes partidarios de caminar sobre las aguas, pero en las zonas de interior optan por aprovechar los descuentos en el Metro.Los 15-M se conforman con levitar, según las tarifas vigentes.3) Los 15-M creen que la Tierra gira alrededor de El Sol; los JMJ piensan que lo hace entorno a Cuatro Vientos.Los 15-M piden un nuevo recuento ya que sospechan que alguien se está quedando con algunos vientos porque antes había más.4) Los JMJ profesan una fe ciega; los 15-M, una invidente.5) Los 15-M intentan salvar el mundo; los JM, tan sólo su alma.6) El JMJ vive entregado a la oración introspectiva; un buen 15-M necesita a su público.7) El 15-M tiene fe en que otro mundo es posible; el JMJ también, pero lo llama ‘cielo’.8) El JMJ se arrepiente de sus propios pecados; el 15-M trata de lavar los ajenos.9) El 15-M intenta evitar los malos pensamientos; el JMJ, cualquier tipo de pensamiento en general.10) El JMJ hace proselitismo; el 15-M, apostolado.11) El 15-M agita en alto las manitas para mostrar su aprobación; el JMJ, para demostrar que no anda toqueteándose.12) El JMJ hace turismo; el 15-M peregrina.13) El 15-M va despacio por que va lejos; el JMJ se ve incluso obligado a practicar la eyaculación precoz porque el jueves debe estar en Madrid y ya estamos a miércoles14) El JMJ te perdona; el 15-M te redime.15) El 15-M está preocupado por el Cuerno de África; el JMJ cree que el matrimonio es sagrado.

16) El JMJ te absuelve; el 15-M te absorbe. 17) El JMJ cree en la resurección de los muertos; el 15-M va más allá y predica la refundación del sistema. 18) El JMJ llega virgen al matrimonio; el 15-M llega intacto al mercado laboral. 19) El JMJ alerta contra las tentaciones de la carne; el 15-M, contra las de cualquier mercancía, en general. 20) El 15-M está convencido de que se avecina el apocalipsis, mientras que el JMJ también. El primero convoca una asamblea y el segundo, una misa. |

|

| Escrito por El jukebox a las 09:25 am |

Indignado no, HASTA LOS COJONES!!

Flexiones y reflexiones de Jacobo Guinea

El #20n tendremos ocasión de demostrar con todas las consecuencias, de que lado estamos en está guerra civil no declarada que se ha originado en el mundo entre los que crearon la crisis y se aprovechan de ella o los que la están pagando sin culpa alguna y sufriendo en carne propia sus consecuencias?

¿ O con los #indignos o con los #indignados?

En juego está desmantelar o no el estado de bienestar.

En tu voto irá su salvación o su condena.

Luego no te quejes si te toca pagar las consecuencias del sentido de tu voto.

¿ O estás con los indignos que han creado la crisis o con los indignados que luchan contra ellos?

¿ O estás con los políticos indignos que se venden al gran capital o con los indignados que luchan por una democracia mejor y mas representativa y un reparto más justo de las riquezas?

¿ O estás con los indignos que quieren privatizarlo todo o con los indignados que necesitan de la protección del estado?

¿ O estás con los indignos que defraudan impunemente a hacienda y evaden su riqueza a un paraíso fiscal o estás con la indignada clase trabajadora que lucha por sobrevivir con un trabajo y sueldo precario?

¿ O estás con los indignos políticos corruptos o estás con los indignados que piden que los políticos respondan con la cárcel y su patrimonio de los delitos que cometan en su mandato?

¿ O estás con los indignos que nos manipulan la información a través de los medios o con los indignados que defienden la libertad de la misma sin censura?

¿ O estás con los indignos que promulgaron la ley Sinde o con los indignados que ven por ella recortados sus derechos?

¿ O estás con los indignos que están explotando el planeta sin control o con los indignados que defienden una economía sostenible?

¿ O estás con los indignos que quieren mantener sus privilegios o con los indignados que exigen su abolición y que sean como uno más de nosotros?

¿ O estás con los indignos que se creen por encima de la ley o con los indignados que creen que la ley tiene que ser igual para todos?

Y por último y lo más inportante de todo.

¿ O estás con los indignos que no nos representan o con los indignados que te piden que #nolesvotes sino que #votaaotros?

Tú decides con tu voto. Si seguir en las mismas. O cortar por lo sano.

ARMAK de ODELOT

PORTADA de PÚBLICO 1 agosto 2011

PPSOE vs Izquierda

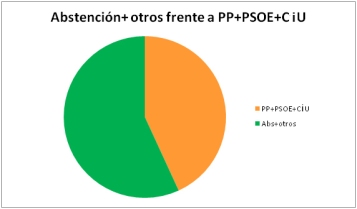

De los 35 millones de votantes en España, 20 millones votan PPSOE, que representan el centro-derecha de este país.

Aún quedan 15 millones que podrían ir a un frente de izquierdas.

Republicano |

www.kaosenlared.net/noticia/ppsoe-vs-izquierda

Según una encuesta publicada hoy en la prensa nacional española, El PP mantendría una ventaja sobre el PSOE de 14 puntos (44,8% frente a 30,8%) . Además, el 77% de los votantes del PSOE no cree que Rajoy vaya a perder.

Nada novedosa, por cierto, viendo la desastrosa gestión que ha llevado a cabo el gobierno de ZP.

Repasemos brevemente: eliminación del impuesto del patrimonio en 2006, bajada de la nómina de los funcionarios, congelación de pensiones, aumento de la edad de jubilación, menor cuantía de las pensiones, despido libre con mínima indemnización, subida del IVA, impuestos directos e indirectos, y subida de los bienes de primera necesidad,….

Con casi 5 millones de parados, cientos de casos de corrupción, Cajas de ahorro quebradas-CCM, Cajasur y CAM- que han recibido miles de millones de euros para sanearlas y «regalarlas a los bancos», negativa a crear un impuestos sobre los millonarios ingresos de ejecutivos de las empresas del IBEX, el precio de la vivienda muy por encima de su justiprecio, con políticos y alcaldes que cobrar 5000 euros mensuales, con privilegios y prebendas de parlamentarios,.etc.etc.,

NO resulta extraño que la gente esté verdaderamente indignada ante tan negro panorama al que nos a conducido el gobierno del PSOE.Volviendo el tema principal, está claro que entre ambas formaciones políticas, PP y PSOE, se harán con unos 20 millones de votos que podríamos situar como de centro-derecha.Así, el margen de votos que restarían para la izquierda rondarían los 15 millones.

Si de ahí, descontamos, abstención, voto nulo y en blanco, nos quedaría una cantidad sensiblemente menor.Y ahí está el reto. Está claro que al atomizar la izquierda, creando muchos partidos políticos, la ley D´hont se encargará de que no saquen escaño alguno, pues como sabemos, esta ley penaliza a los partidos que sacan poco número de votos.

Por tanto, la única solución posible es que todas las sensibilidades de izquierda concurrieran en un único FRENTE, que plantará cara a los dos partidos mayoritarios, PP y PSOE.

Si todos estos pequeños partidos no se unen en un único FRENTE DE IZQUIERDA, la representatividad de ésta quedará anulada por la actual ley electoral, muy injusta a todas luces.

La única forma de cambiar el sistema de forma pacífica, como debe ser, pasa por esta vía, es decir, consiguiendo que la voz de la izquierda sea oída y quien sabe si más pronto que tarde consigamos cambiar esta monarquía constitucional heredera directamente del franquismo, por la legítima república, derrocada por las fuerzas fascistas que tanto horror y sufrimiento infligieron a sus ciudadanos.

VIVA LA REPÚBLICA

Vuelve #nolesvotes: es el momento de los ciudadanos

La convocatoria de elecciones anticipadas el día veinte de noviembre trae consigo la vuelta al panorama político de la iniciativa #nolesvotes. El contador se ha reiniciado.

La convocatoria de elecciones anticipadas el día veinte de noviembre trae consigo la vuelta al panorama político de la iniciativa #nolesvotes. El contador se ha reiniciado.

Desde su aparición el pasado quince de febrero de 2011 (sí, parece mentira que hayan pasado tantas cosas en tan poco tiempo), #nolesvotes ha estado esperando su momento. Un momento que claramente se vinculaba con unas elecciones generales.

Unas elecciones que definen, más que nunca, el momento de los ciudadanos. Tu momento.

Ciudadanos que se han expresado con claridad saliendo a la calle y protagonizando el desarrollo del movimiento 15M, los llamados “indignados”, que a día de hoy concita el apoyo de una amplia mayoría de la sociedad española.

Sí, repítelo en voz alta: una amplia mayoría de la sociedad española está con el 15M. Y no, no lo digo yo. Según el Barómetro de primavera elaborado por el Gabinet d’Estudis Socials i Opinió Pública(GESOP) publicado por El Periódico, el 64,1% de los encuestados comparten sus reivindicaciones, y el 88% cree que son la expresión de un malestar general.

Según la encuesta de Metroscopia publicada por El País, “el 90% de los ciudadanos pide cambios en los partidos para que atiendan a lo que piensa la gente”, “el 66% declara que siente más bien simpatía hacia ese movimiento” y “una inmensa mayoría (81%) considera que los ‘indignados’ tienen razón”.

Según el Barómetro del CIS, un 70% de los ciudadanos españoles simpatizan con el 15M. No, no hablamos de cuestiones superficiales, de anécdotas o de frivolidades: hablamos de un apoyo real, efectivo, claro y contundente. De la opinión de la mayoría de los ciudadanos españoles.

El momento es este. El momento de que la presión ciudadana obligue a los partidos políticos a introducir de forma clara e inequívoca las demandas del movimiento en sus programas, y de aplicar después la presión ciudadana para que esas promesas no se queden en simples promesas, para controlar fehacientemente su desarrollo.

Ya hemos conseguido muchas cosas. No podemos permitirnos fisuras. Ymi opinión, ya expresada en varios artículos, es la que sigue: el movimiento ha representado lo único que podía representar para alcanzar un nivel de consenso como el que ha conseguido: agrupar a una amplia variedad de ideologías.

El mensaje superficial de “el 15M es un movimiento de izquierdas” parte de un análisis erróneo, incapaz de separar los dos tipos fundamentales de reivindicaciones: las metodológicas frente a las ideológicas.

Los cambios en la metodología de la democracia los compartimos prácticamente todos, nos hacen unirnos para salir a la calle, y nos refuerzan como movimiento ciudadano.

Son los verdaderos cambios que diferentes partidos, independientemente de su ideología, podrían llevar en su programa.

Son, como llevo copiando y pegando desde hace innumerables entradas, peticiones claras y concisas: una nueva leyelectoral, políticos transparentes, preparados y no corruptos, separación efectiva de poderes, y controles ciudadanos para la exigencia de responsabilidad política.

Lo demás, aunque pueda ser MUY importante (que por supuesto lo es), no son problemas, sino síntomas. Son consecuencias. Podemos quejarnos de los bancos, de sus rescates con dinero público y del control que ejercen sobre el poder político, pero eso no es un problema de entidad propia, sino un síntoma, una consecuencia de la falta de transparencia, de la corrupción y de la falta de controles ciudadanos.

Podemos hablar de los desahucios y de la injusticia que supone que España tenga una legislación que favorece a los bancos frente a las personas en cuanto a la dación del inmueble y que no es así en muchos países, pero estamos en lo mismo: es un producto, una consecuencia de lo anterior, y solucionando lo anterior, consiguiendo cambios en la metodología democrática, podemos también solucionar esto. Y muchas cosas más.

Es imposible que estés de acuerdo con TODO lo que se pide en el movimiento 15M, porque reúne a todo un crisol de ideologías. Es perfectamente posible que estés en desacuerdo con mi visión personal: raro sería que coincidieras en todo conmigo, y malo sería que yo te lo pidiera.

Podrás pensar que te pareces más o menos a los que piden unas cosas o las otras, o que hay muchas más peticiones importantísimas que introducir en la lista, o que ideológicamente el movimiento te pertenece a ti o pertenece a otros que son o no son como tú.

Pero en realidad, da igual: si no te movilizas, si te centras en lo que nos divide en lugar de lo que nos une, perderemos fuerza. Lo que nos une es la exigencia inaplazable de cambios en la metodología democrática, y el momento de exigir esos cambios es AHORA: entre hoy y el veinte de noviembre, teniendo claro que no darás tu voto a aquellas formaciones políticas que no lleven en sus programas lo que la ciudadanía ha dejado perfecta y patentemente claro que exige.

No es el momento de tener dudas, de creer en oscuras conspiraciones ni de imaginar apoyos ocultos a vete tú a saber quién: a estas alturas, ya se ha demostrado todo lo que se tenía que demostrar. Solo losfanboys de los partidos insisten en estupideces y retuercen argumentaciones como armas arrojadizas con la misma suciedad y zafiedad que han hecho siempre, y que tan mortalmente nos aburre.

No los escuches. Ignora sus consignas y sus descalificaciones vacías, y diles claramente que no les vas a votar, porque no te representan.

Porque no llevan en sus programas lo que tú y lo que la mayoría de los ciudadanos les hemos exigido que lleven.

Ponlos en la tesitura de pelearse por ver quién introduce más de estas demandas, so pena de ver como se fugan de sus encuestas una gran cantidad de votos.

No les dejes “hacer guiños”, ni “prometer hasta meter y, después de metido, nada de lo prometido”, ni venderte su marketing vacío y superficial. Todo puede pasar.

Somos los ciudadanos, y son nuestros votos los que deciden.

Tomemos conciencia de ello. Se llama democracia.

Es el momento de los ciudadanos.

De como medios tratan un atentado dependiendo de si autor es un islamista, un antisistema o un psicópata de derechas

De como los medios y los gobiernos tratan un atentado dependiendo de si el autor es un fanático religioso, un antisitema o simplemente un psicópata que por casualidad es de derechas.

Armak de Odelot | Para Kaos en la Red | 23-7-2011 a las 20:46 | 1258 lecturas | 9 comentarios

www.kaosenlared.net/noticia/como-medios-tratan-atentado-dependiendo-si-autor-islamista-antisistema

De como los medios y los gobiernos tratan un atentado dependiendo de si el autor es un fanático religioso, un antisitema o simplemente un psicópata que por casualidad es de derechas.

Mas tarde, y ante la poca fiabilidad de que fueran islamistas, se empezó a acusar del doble atentado a grupos antisistema.

La confirmación de que, en realidad, el doble atentado había sido cometido por Anders Behring Breivik, un noruego de ideas antiislamistas vinculado a grupos de extrema derecha y con antecedentes en actividades mas que sospechosas, no solo ha dado un vuelco a la noticia sino que en muchos casos se ha visto como lo contaban con el gesto contrariado algunos medios.

Incluso algunos como los de interconomía y otros, aún a sabiendas ya de la autoría y signo político del autor de los mismos seguían refiriéndose a él como pertenenciente a algún grupo antisitema.

Seguro que ni los primeros que señalaban a los islamistas ni éstos que querían cargar el muerto a los antisistema pedirán disculpas por la información dada tan a la ligera sabiendo las gravísimas consecuencias que ello puede acarrear.

De este atentado, se va sacando como primera conclusión el diferente trato que tienen los medios oficiales, sobre los atentados según los realicen unos u otros.

En cuanto se ha sabido que el autor era de extrema derecha, rápidamente, le tachan simplemente como un enfermo, monstruo, loco o sicópata. No sé porqué esos apelativos nunca se los he oído decir cuando califican a otro tipo de autoría los atentados.

De tal manera se explican este tipo de noticias dependiendo de quien las realice, que cuando lo realiza uno de derechas tienden a criminalizar al individuo y cuando el autor es de otro signo cualquiera se tiende a criminalizar al grupo al que pertenece.

Este razonamiento nos lleva a preguntarnos

¿ Porqué se trata, por los medios, de forma tan diferente un atentado dependiendo de su autoría?

Y se exige otra

¿ Cuando se van a perseguir indiscriminadamente y con todas sus consecuencias a los grupos de extrema derecha en Occidente?

Ya que aunque estén aparentemente criminalizados estos grupos, gozan con una cierta impunidad e inmunidad ante la justicia que les hace salir casi bien parados de muchas de sus fechorías y tan solo en casos tan sanguinarios como el de hoy, parece que les caiga todo el peso de la ley. Y si nos vamos a los grupos paramilitares como los de Colombia ya el caso es de vergüenza.

Acontecimientos como el de la masacre de Noruega, el viernes que se cobró unas 100 vidas, , es espantosamente similar al atentado en los EE.UU del edificio Alfred P. Murrah en Oklahoma City en 1995 en el que 168 personas fueron asesinadas y 450 heridas.

En ambos ataques, los extremistas musulmanes fueron acusados inicialmente de los mismos. Más tarde, resultó ser que estos horribles actos fueron perpetrados por terroristas locales descontentos y simpatizantes de la derecha.

Los autores de estos atentados rondaban los 30 años.

Este pequeño detalle ha surgido ahora con Anders Behring Breivik, noruego de 32 años de edad, y que la policía cree que el que hizo estallar una potente bomba en un edificio del gobierno en la capital, Oslo, matando al menos a siete personas.

Y que dos horas más tarde, vestido de policía fue a un campamento de verano en la isla Utoya en la que segó 80 o más personas.

Aunque en el caso que nos atañe, según la policía noruega, Anders no estaba afiliado a ninguna organización terrorista internacional y que seguramente ha actuado solo o como mucho, con la ayuda de un cómplice.

Sin embargo, puede haber habido una conexión política – ya que los dos ataques se produjeron en áreas relacionadas con el partido gobernante, en este caso el Partido Laborista y que el campamento juvenil de la isla está afiliado al ala juvenil del partido.

La explosión que destruyó el edificio en Oslo era, también, la sede donde trabajaba el Primer Ministro, Jens Stoltenberg, y su administración. Y no le pilló, la misma, de milagro, ya que se había ausentado hacía un rato.

En el atentado de los EE.UU., Timothy McVeigh, de 33 años de edad, ex-tirador del ejército y guardia de seguridad, detonó un camión llenos de explosivos de fabricación casera frente al edificio Murrah, destruyendo gran parte de su fachada.

Así como el ataque de Noruega fue el peor ataque terrorista en la historia de ese país, el ataque de McVeigh en 2001 lo fué en los EE.UU. en la que cerca de 3.000 personas perdieron la vida. En ambos casos, los medios empezaron diciendo sin ninguna prueba que había sido Al Qaeda.

McVeigh dijo que actuó en respuesta al asalto al rancho del grupo religioso Waco, Texas, en 1993.

Este asalto acabó muy mal cuando los agentes de la Oficina de Alcohol, Tabaco y Armas de Fuego intentaron entrar provocando un incendio que mató a 76 miembros de la secta de los davidianos, entre ellos mujeres y niños, y debido a su creencia de que el gobierno estaba ilegalmente tratando de interferir en el uso y la propiedad de armas .

Un psiquiatra que entrevistó a McVeigh después de su arresto, dijo que las acciones de McVeigh fueron el producto de ser intimidado en su juventud y su creencia de que el gobierno “era el matón final.”

Otro psiquiatra dijo que McVeigh creía que había dado un golpe contra la tiranía y esperaba que sus acciones estimularía a otros elementos contrarios a la forma de actuar del Gobierno.

Fue declarado culpable de 11 delitos federales y ejecutado por inyección letal el 11 de junio de 2001, exactamente tres meses antes de los ataques a las torres gemelas.

Otros dos hombres fueron declarados culpables de conspirar con McVeigh en el atentado de Oklahoma City.

La actitudes radicales de cierta parte de la derecha, como el grupo Tea Party en EEUU como Interconomía aquí en España, instigando a la xenofobia y casi haciendo apología sobre el uso de la violencia en determinados casos ha influido en ciertos sectores de la derecha tradicional. Y de esos polvos vienen estos lodos.

En el caso de Anders Behring Brevi, podemos comprobar en uno de sus últimos escritos colgados en Documents de Google en Internet como se muestra partidario de importar a Noruega alguna de las tesis que propugna el Tea Party.

Fragmento del DOCUMENTO del 2010-10-29 14:08:40 por Anders Behring Brevi

“ debe centrarse el desarrollo del “documento conceptual”, social y organizativamente, a través del desarrollo de este blog a una solución más de redes sociales, que esté vinculado a organizaciones similares en otros países (algo así como un principio de carácter cultural Euro-versión de un movimiento Tea Party).”

Queda muy reciente el atentado a la congresista de EEUU por un seguidor del Tea Party. Partido conservador que como aquí en España y cada vez más en otras zonas de Europa se dedican a crispar a la gente contra otras etnias o grupos de extranjeros haciéndolos culpables de la situación que atraviesan sus paises.

” El atentado demuestra la decadencia de la sociedad estadounidense y hasta que punto llegará la extrema derecha para imponer su agenda”, reaccionó la abogada venezolana-estadounidense Eva Golinger, al enterarse del atentado de Arizona contra la representante demócrata estadounidense Gabrielle Giffords ocurrido en Tucson, Arizona

“Gabrielle Giffords fue víctima varias veces de acoso y vandalismo por parte de militantes del Tea Party y el Partido Republicano porque ella apoyó la Ley de Salud de Obama en 2010. La lideresa del ultra-conservador y reaccionario Tea Party, Sarah Palin, publicó un mapa con una lista de 17 congresistas demócratas “blancos” de su gente, entre ellos, Giffords”, explica Eva Golinger.

“Palin dijo que habría que “enfocar” y “disparar” para sacarlos del poder. Antes de las elecciones legislativas en EEUU en noviembre pasado, el oponente republicano de Giffords publicó un anunció dónde llamaba a un evento para “Buscar la victoria en noviembre y ayudar remover a Gabrielle Giffords del poder, disparando un automático M16 con Jesse Kelly”.

OTRO CASO

Continuamos…

En EEUU, hay muchos grupos de ultra derecha. En su mayoría son grupos de blancos que detestan el gobierno sin importarles qué partido está en el poder. Algunos han construido refugios subterráneos, en espera de una eventual guerra con el gobierno o una “guerra santa” con los no-blancos u otros grupos étnicos.

Se inspiran en los escritos de extremistas como “The Turner Diaries” y “Hunter”, libros que tienen que ver con un baño de sangre guerra racial y el bombardeo de objetivos federales, como la sede del FBI.

McVeigh tenía una copia de “The Turner Diaries”, cuando fue detenido.

Algunos grupos extremistas han sido implicados en robos a bancos y otros delitos como el asesinato de algún integrante de otras etnia no blancas.

También es verdad que el gobierno de los EEUU han frustrado varios ataques que algunos de estos grupos tenían planeados y que la mayoría de ellos están fuertemente vigilados.

¿ Pero estarían en libertad si fueran islamistas o según ellos, peligrosos antisistema? ¿ O estarían presos sin ningún tipo de derechos y rutinariamente torturados como en Guantánamo?

¿ Y no es verdad,… que esa vigilancia tan exhaustiva es utilizada por los diferentes servicios secretos y el FBI a su propia conveniencia.

De tal forma que se les deja o no actuar dependiendo del objetivo a conseguir en la influenciable opinión pública?

ARMAK de ODELOT

http://zocoelandalus.wordpress.com/2011/07/23/de-como-los-medios-tratan-un-atentado-dependiendo-de-si-el-autor-es-un-fanatico-religioso-un-antisitema-o-simplemente-un-psicopata-que

Del canon al 15-M o No hay pan para tanto chorizo

En las organizaciones civiles contra el canon o la ‘ley Sinde’ se encuentra el embrión del movimiento ciudadano de los indignados

R. P. / J. R. Madrid

«No hay pan para tanto chorizo”. “Ladrones”. “Todos los sabíais”.

Son consignas que recuerdan a las del 15-M y a otras concentraciones organizadas recientemente por los indignados, pero que ayer se pudieron escuchar frente a la sede de la SGAE.

Desde que a primera hora de la mañana se dio a conocer la noticia del registro en el edificio y de la investigación abierta por la Audiencia Nacional al presidente del Consejo de Dirección de la Sociedad General de Autores, Eduardo Bautista, las redes sociales recogían las reacciones de los ciudadanos, a través de hastags como Teddy Bautista y #sgae, pero también recuperando #spanishrevolution, #15M y #19J, que se popularizaron en las recientes manifestaciones de los indignados.

Algunos de ellos se acercaron ayer hasta la sede madrileña, como Isaac, un informático miembro del colectivo hacktivistas.net, que aprovechaba para retransmitir en director por streaming el registro de la SGAE. “Estamos emocionados porque han sido muchos años aguantando la tiranía y desmanes de unos que se autonombran representantes de la cultura.

La SGAE es responsable directa del 15-M. La lucha contra la SGAE hizo que la movilización masiva, rápida y no violenta tomara cuerpo. Considero al PP y PSOE responsables de los posibles delitos que se imputen a la cúpula de la SGAE”, decía ayer a Público.

Y es que los 14 años que separan la aprobación del canon por copia privada de las manifestaciones del 15-M están marcados por caminos que se cruzan en más de un punto. Del descontento de los consumidores y asociaciones ciudadanas contra la medida y las entidades de gestión, encargadas de efectuar el cobro según marca la ley, nacía la plataforma Todos Contra el Canon.

En cuyo seno se agrupan ciudadanos, consumidores, profesionales, sindicatos y asociaciones empresariales, algunas de las cuales presentaron la denuncia en 2007 que hadesembocado en la operación policial de ayer, como la Asociación de Internautas, la Asociación Española de Pequeñas y Medianas Empresas de Informática y Nuevas Tecnologías (APEMIT) y la Asociación Española de Hosteleros Víctimas del Canon (VACHE).

Precisamente el presidente de esta última, Josep Jover, era uno de los que ayer utilizaba Twitter para dar a conocer la noticia junto a las etiquetas #spanishrevolution #15m y #19j.

“Abolición de la ‘ley Sinde’”

La llamada ley Sinde recuperó parte de este esfuerzo de Todos Contra el Canon, y de ella salieron también otros movimientos como No Les Votes, uno de los embriones del 15-M y de ¡Democracia Real Ya! El colectivo Anonymous, que también ha dirigido ataques a la web de la SGAE y se ha manifestado en contra de la ley Sinde en varias ocasiones como “ciudadanos anónimos”, también se han dejado ver entre los indignados, inconfundibles tras su popular careta. “No al control de internet” y “Abolición de la ley Sinde” fueron precisamente dos de las reivindicaciones culturales más escuchadas en las asambleas que han tenido lugar las últimas semanas en las plazas de varias ciudades españolas.

“Es evidente que hay un hilo de continuidad entre las movilizaciones espectaculares (por su capacidad de conectar con la sociedad, por su complejidad expresiva y organizativa, etc) contra la ley Sinde y lo que está sucediendo, pero su influjo no se detiene ahí”, decía a Público hace unas semanas Guillermo Zapata, guionista de televisión y director de cortometrajes que ha apostado por el copyleft. También Amador Fernández-Savater, para quien lo importante de las protestas contra la Ley Sinde es que “no era tanto una cuestión de izquierda o derecha, sino de gente con una preocupación común: el futuro de la red. Juntarse con personas no afines ideológicamente dejó de ser un problema para convertirse en una potencia”. Y de aquellos polvos…

A Corazón Abierto, Agustín Marco

Los privilegios de los políticos españoles y la crisis

Me han enviado esto por email y me parece muy interesante:

Me han enviado esto por email y me parece muy interesante:

———————————————————————-

No se pretende dar lecciones de nada, tan solo informar de lo que está ocurriendo. Saca tus propias conclusiones.

Está comprobado que los millones de msn, correos, vía móvil e Internet ha logrado exasperar a los políticos de este país. No ha sido el reconocimiento de la crisis lo que les ha llevado a bajarse el sueldo, bajada testimonial y ridícula, sino la entrada en sus medios de comunicación de correos como el que ha circulado por el país, millones de ellos con su mensaje de INDECENTE han goleado día y noche la coraza mejor decir, la cara dura, de unos políticos que estiman a Las Españas como dominios donde ejercer sus derechos de clase aristócrata.

Hay que seguir denunciando y dar curso a todos estos mensajes que les pongan en evidencia.

¿Por qué un diputado con tan solo siete años de ejercicio, ya opta a la jubilación con todos sus derechos y un trabajador necesita 35 años?

Pues hay más cosas por las que denunciarlos:

Ser político es un chollo con privilegios al alcance de ellos y sus herederos. Un círculo de alrededor de 80.000 personas cerrado y opaco.

TODOS TENEMOS QUE SABER:

1.- Con lo que gana Rajoy en un mes, una pensionista con cuatro hijos vive durante dos años y medio.

2.- Tal es el descontrol, que en España no hay ni una sola institución que conozca cuántos políticos cobran del Estado.

3.- Un español tiene una pensión máxima de 32.000 euros anuales, perolos políticos tienen derecho a pensiones vitalicias muy superiores. 74.000 euros en el caso de los primeros espadas de La Casta. Además estas pensiones no son incompatibles con otros sueldos de la Administración o con otras actividades económicas. Un diputado o senador tiene que estar sólo siete años en el cargo para optar a la pensión máxima, mientras que un trabajador autónomo o por cuenta ajena necesita 35 años cotizados.

4.- La retención de las nóminas de diputados y senadores es sólo del 4,5%

5.- ¿Sabía usted que paga de su bolsillo las multas que la DGT impone a los políticos? ¿Y que además las paga con recargo?

6.- ¿Viajes innecesarios? Una comisión del Congreso pide permiso para que 60 diputados viajen cuatro días a Canarias a estudiar el cultivo del plátano.

7.- José Luís Zapatero es el único presidente de la UE que carga sus gastos vacacionales a los presupuestos estatales. Viaja con 100 personas durante tres semanas.

8.- José María Aznar: es el único ex presidente del Gobierno que ha solicitado el sueldo vitalicio que supone sentarse en el Consejo de Estado: 74.000 euros anuales. Nómina que pretendía sumar a la de ejecutivo del magnate de la prensa Rupert Murdoch. Se lo denegaron pero le salió rentable. Aznar renunció por un sueldo de 220.000 euros al año, tres veces más de lo que cobraba como consejero de Estado. [Resulta difícil cifrar, como en el caso de otros ex presidentes, cuánto dinero suman sus actividades privadas y públicas].

9.-ABSENTISMO: no existen datos oficiales sobre la falta al trabajo de los políticos o al menos no se han hecho públicos.

10.-AVIONES: los diputados pueden utilizar a su antojo con cargo a las arcas del Estado aviones, trenes o barcos. Disponen de 5.000.000 de euros al año para viajes.

11.-BONO, JOSÉ: entre sueldo y complementos, el presidente del Congreso cobra 13.856 euros al mes: 3.126 por diputado, 3.605 como complemento, 3.915 para gastos de representación y 3.210 de libre disposición. Las dos últimas partidas suman más de 6.000 euros mensuales para comidas, regalos y actos de protocolo. Todo este dinero sin contar las indemnizaciones previstas por ley para sufragar «gastos que sean indispensables para el ejercicio de su función».

12.-BOTELLA, JOSÉ: el cuñado de José María Aznar fue fichado en Bruselas, desde las oficinas del PP en esa capital. En el tribunal que lo examinó para funcionario estaba un miembro determinante, Gerardo Galeote, que presidía la delegación popular en Europa. En menos de dos años el hermano de Ana Botella se blindó con un sueldo europeo para toda la vida.

13.-CALDERA, JESÚS: el ex ministro de Trabajo y Asuntos Sociales recibe 6.319 euros mensuales por su escaño en la cámara baja, donderedondea su sueldo como vocal de la Diputación Permanente y presidente de una comisión. Cuando era ministro subió el salario mínimo a 600 euros. Cuatro años después, su sueldo es 10 veces superior a esa cifra, que recibe simplemente por no abrir la boca. Caldera no ha presentado ni una sola iniciativa ni ha intervenido en el Congreso desde que comenzó la actual legislatura. Al final, cobró en 2009 más de 120.000 euros por los servicios prestados.

14.-CARGOS: Hay 8.112 alcaldes, 65.896 concejales, 1.206 parlamentarios autonómicos, 1.031 diputados provinciales, 650 diputados y senadores, 139 responsables de Cabildos y Consejos insulares y 13 consejeros del Valle de Arán.

15.-CASTIGO: nunca se ha sancionado a ningún político por incumplir el Código del Buen Gobierno, que se supone que controla las buenas prácticas del Ejecutivo.

16.-COCHES: el lujo de muchos dirigentes autonómicos les lleva a sentar sus posaderas en automóviles de más de 100.000 euros. Gallardón, el alcalde de Madrid, se mueve en un Audi A8 de 591.624 euros. Fue contratado en arrendamiento hasta 2011, así que el alcalde gasta 150.000 euros al año del bolsillo de sus ciudadanos para moverse por la ciudad y alrededores. Catorce de los 17 presidentes autonómicos usan Audi. El valenciano Francisco Camps tiene varios a su disposición (esa comunidad dispone de 200 vehículos para sus altos cargos, la mayoría de ellos Volvo S80, de 40.000 euros), lo mismo que sucedía con Chaves en Andalucía, cuyo Gobierno cuenta con 234 coches oficiales.

17.-CHAVES, MANUEL: cobra al año81.155 euros por ser ministro más una indemnización de 46.000 al año por abandonar la presidencia de Andalucía. O sea, 127.155 euros anuales. Dos sueldos del Estado compatibles sólo para altos cargos. Para los demás españoles está prohibido por ley.

18.- DESPILFARRO: el Congreso gasta cada año 160.000 euros en regalos navideños. 11.000 cargos públicos reciben obsequios por esas fechas, un gasto que suma al año 2.200.000 euros.

19.-DEUDAS: cada español debe a los bancos 566 euros por la deuda de los ayuntamientos.

20.-DIETAS: los parlamentarios que no viven en Madrid reciben, además del sueldo, otros 1.823 euros al mes por sus supuestos gastos de manutención y alojamiento. Los locales, 870 para gastos, libres de impuestos. La suma de estos sencillos complementos supera el sueldo de 12 millones de ciudadanos. Además, cobran 150 euros cada día si salen al extranjero, y 120 si viajan por el país.

21.-ENCHUFADOS: hasta hace tres meses, cada eurodiputado disponía de 17.140 euros al mes para contratar a familiares. El ex presidente del PP de Cataluña y vicepresidente de la cámara europea, Alejo Vidal-Quadras, puso en nómina como secretario en Bruselas a Albert Fuertes, hermano de su esposa. Y el eurodiputado cacereño del PP, Felipe Camisón (fallecido en mayo de 2009) contrató a su cónyuge como asistente, al igual que hizo la también diputada popular Cristina Gutiérrez-Cortines con su hija. Y lo mismo hizo el socialista Enrique Barón con la hija de un militante afín. [En la actualidad, los familiares directos han sido eliminados de las plantillas de los diputados españoles. Sin embargo, los parientes de sangre han sido reemplazados por personal próximo al partido].

22.- FUNDACIONES: 52 políticos nacionales ocupan cargos en 74 fundaciones distintas (cobrando): 31 por el PSOE, 28 por el PP y 4 por el resto de grupos. La conservadora Soledad Becerril parece la más activa: es miembro del patronato de seis fundaciones. No todas tienen un marcado carácter político.

23.-GUERRA REINA, ALFONSO: hijo del ex vicepresidente del Gobierno, Alfonso Guerra. Fue elegido a dedo como asistente del vicepresidente del Parlamento Europeo, el socialista Miguel Ángel Martínez. Más de 140 millones al año se van en sueldos de 1.200 recomendados. Con ese dinero se podrían mantener los servicios de una ciudad española de 115.000 habitantes durante un año.

24.- HACIENDA: la retención de las nóminas de los diputados y senadores es sólo del 4,5%.

25.-HORAS EXTRAS: en 2008 el Gobierno de La Rioja pagó 200.000 euros extras a sus conductores. Realizaron 870.182 kilómetros , unos 2.300 al día, lo suficiente para cruzar tres veces España de este a oeste. Un gasto curioso ya que es la comunidad más pequeña del país y que su población es inferior a la de cualquier ciudad dormitorio de Madrid. El uso de coches oficiales para asuntos particulares es una práctica tan común como soterrada.

26.-IBARRETXE, JUAN JOSÉ: el ex lehendakari del Gobierno vasco recibe unos 45.000 euros al año, la mitad de lo que ingresaba cuando era presidente. Y lo cobrará de por vida, igual que todos los miembros de su ejecutivo. Este tipo de jubilaciones están muy por encima del límite legal para el resto de los españoles, que no pueden cobrar más de 32.000 euros anuales, por mucho que hayan cotizado toda su vida.

27.-IMPUESTOS: un ciudadano, por ejemplo, de Madrid sustenta con sus impuestos el salario de 27 concejales, 120 parlamentarios de la Asamblea madrileña, 264 senadores, 350 diputados nacionales y 54 del Parlamento Europeo. En total, 815 cargos electos con un sueldo base que supera los 3.000 euros. Y sin contar los puestos de confianza que arrastra cada uno.

28.-JUBILADO DE ORO: tras abandonar el FMI, Rodrigo Rato regresó a España con una pensión vitalicia de 80.000 dólares anuales. Sumados al sueldo de ex ministro, en 2006 percibía 37.070 euros mensuales. [Un español necesita cotizar al menos 35 años, 15 con la base más alta, para poder cobrar la jubilación máxima de 32.000 euros al año].

29.-MARISCADAS: no hay límite legal para las comidas de representación de los políticos españoles. Tampoco hay fiscalización previa a la hora de comprar jamón, champán o puros de alta cava. Ejemplo descontrol es el socialista valenciano Vicent Costa. Acababa de perder las elecciones municipales a favor del PP, pero seguía siendo alcalde en funciones. Y como tal se gastó casi 500 euros del dinero público en gambas, cigalas, langosta, navajas, jamón y caldereta. Una buena despedida.

30.-MÓVILES: los senadores cuentan con 1,7 millones de euros al año para gastos de teléfono. El ayuntamiento de San Lúcar de Barrameda tenía 270 dados de alta. Entre los servicios que pagó figuran descargas de juegos, llamadas a Cuba y a varias líneas eróticas.

31.-MOROSOS: los miembros de La Casta política invirtieron 66,6 millones de euros en la celebración de las elecciones general de 2008. De ese dinero, 44 millones fueron prestados por bancos españoles para financiar campañas publicitarias megalómanas (por eso los bancos controlan a los políticos). Las mismas entidades que ese año de crisis, embargó las casas a 60.000 familias por falta de liquidez. 180.000 personas se quedaron sin techo. Sin embargo, los partidos de La Casta deben a los bancos 144,8 millones de euros.

32.-NEGOCIOS: sólo el 33% de los diputados del Congreso se dedica en exclusiva a su labor política. El resto engorda sus cuentas corrientes con la participación en empresas privadas, fundaciones y colaboraciones varias. Algunos, como el diputado del PP Miguel Ángel Cortés, aglutinan hasta 12 actividades extraparlamentarias.

33.- NÓMINAS: los sueldos de los políticos electos (80.000 miembros de La Casta, que llenarían un estadio como el del Real Madrid) cuestan a los ciudadanos unos 720 millones de euros al año, más que el presupuesto anual de toda la red ferroviaria, tres veces superior al dinero dedicado a cuidar el patrimonio nacional y 60 veces más que lo que gasta el país en salud bucodental para jóvenes.

34.- PAJÍN, LEIRE: en 2000 se coronó como la diputada más joven de España. Ocho años después, con 33 de edad, ya tiene derecho a una indemnización de 85.000 euros anuales del Estado. Recibe 5.500 euros al mes por su trabajo al frente del PSOE, tiene derecho al 80% de su sueldo como ex secretaria de Estado de Cooperación, 103.000 euros anuales con todos los complementos, a lo que hay que sumar 3.126 como senadora.

35.-PENSIÓN DE ESCÁNDALO: los ex ministros mantienen durante dos años una pensión por cese de 58.000 euros anuales, cifra seis veces superior a la pensión media española. En la actualidad, cuatro ex ministros compatibilizan ese dinero con el sueldo de diputado: José Antonio Alonso, Fernández Bermejo, María Antonia Trujillo y Jesús Caldera.

36.-PROSTITUTAS: el concejal de Palma de Mallorca, Rodrigo de Santos, gastó más de 50.000 euros en prostibulos y bares de ambiente. EnEstepona, varios miembros municipales están siendo investigados porcobrar 42.000 euros a una red investigada por la Audiencia Nacionalpara abrir un local de alterne. En 2002, el ex alcalde de Dolores(Alicante) fue condenado a seis meses de prisión por abonar la factura de un local de alterne, al que acudió con siete comensales.

37.-REGALOS: no hay una ley concreta sobre los obsequios que pueden aceptar o no los políticos. En EEUU, por ejemplo, pasan al Estado. Condolezza Rice recibió el año pasado en sus viajes oficiales joyas por valor de 360.000 euros. Aquí nadie tiene obligación de declararlos. Se pueden quedar con ellos. Sin más.

38.-SOLBES, PEDRO: tras dejar la política en abril de 2009, el ex ministro de Economía se encontró con un retiro de unos 12.000 euros mensuales(una pensión de 2.725 euros por ser funcionario, su pensión vitalicia como ex comisario europeo y otros 5.700 al mes como compensación, durante dos años, por ex ministro). A Solbes, pues, le esperaba una jubilación cinco veces mayor que la de cualquier español.

39.-SECRETOS: el oscurantismo sobre los gastos llega al absurdo. El Parlamento Europeo cuenta con una Oficina de Lucha Contra el Fraude(OLAF, por su siglas en inglés). Sin embargo, sus informes son confidenciales y su contenido completo sólo es conocido por los parlamentarios. Los votantes pueden saber de las buenas acciones de los políticos, pero sólo La Casta conoce datos sobre el fraude.

40.-SIN LÍMITES: cada parlamento autonómico, diputación o ayuntamiento fija el sueldo de sus cargos electos sin límite ni baremo alguno. José Bolarín, alcalde de Ulea (Murcia), con 900 habitantes, cobra unos 4.000 euros. El de Ricote, cerca del pueblo anterior, se lleva 40.000 al año en una población que no alcanza los 1.300 vecinos. Y la alcaldesa de Marbella, Marisol Yagüe, cobraba más que el presidente del Gobierno: 84.462 euros al año en un ayuntamiento que estaba en bancarrota.

41.-TAXIS: la comodidad de sus señorías para hacer su trabajo es tal que el Congreso regala a los que no disponen de coche propio una tarjeta personalizada con un saldo de 250 mensuales para que viajen en taxipor Madrid.

HAZ CIRCULAR ESTE CORREO, ES NUESTRA MEJOR DEFENSA ANTE ESTA PANDILLA DE SINVERGÜENZAS

REENVIALO A TODOS TUS CONTACTOS.

Europa, la coartada perfecta

para legislar en contra de la ciudadanía sin que nada ni nadie lo pueda evitar.

El pacto del euro no es mas que una mas de las leyes que quiere aprobar la UE a espaldas de la ciudadanía. Detrás vendrán más, como la ley mordaza para internet. Cuando en cualquiera de los países que componen la UE se legisla en contra de la voluntad del pueblo, éste tiene la posibilidad de mostrar su disconformidad con el voto.

En el caso de que ley sea impuesta a través de la Unión Europea, el pueblo se encuentra maniatado ya que no hay manera de poder impedir que cualquier proyecto, a espaldas y en contra de éste, salga adelante.

Esta UE en la que nos han metido a todos los europeos es la forma más perversa de tiranía ya que no tiene nada que ver ni con la democracia, ya que el más fuerte hace prevalecer su opinión sobre los más débiles, ni con la justicia ni la solidaridad de los pueblos, ya que rige el sálvese quien pueda y el éstas son lentejas si quieres las tomas sino las dejas.

El euro se ha tornado más en una carga que frena nuestro crecimiento que en una ventaja que alivie nuesta carga e impulse nuestra economía.

Las ventajas que en un principio nos ofreció la moneda única fueron tan sólo las que comportan inyectar en la economía cantidades ingentes de dinero fácil y barato y fué tan sólo un espejismo que duró hasta que tanta especulación sin mesura sobre el mismo lo dejó sin valor alguno.

Esa política neoliberal y monetaria, permitida y auspiciada por los gobiernos al servicio de los mercados, fué la que nos trajo hasta aquí y el mantenerla es lo que hace que sea imposible salir de la misma sin antes cortar por lo sano.

El pacto del Euro por su importancia y consecuencias en el bienestar de los ciudadanos, debería ser aprobado en referéndum por todos los países de la Union Europea para su ejecución.

Si no, no tendrá validez ni legitimidad alguna. Una ley de esta envergadura y que afecta sobremanera a los ciudadanos no puede ser impuesta a espaldas de la voluntad de los pueblos.

Tan solo el pueblo, tiene el poder para decidir si quiere cargar sobre sus espaldas con los efectos de la crisis o si prefiere que la paguen justo aquellos que la crearon y que para mas inri se están beneficiando de ella.

Se ha oido mucho decir que la crisis también es culpa de la gente ya que una gran mayoría ha estado viviendo por encima de sus posibilidades. Puede que así sea, pero ésos, ya han pagado con creces sus errores y excesos. Algunos, hasta llegar a quedarse sin casa y sin medios, y sobreviven como pueden de la limosna familiar o en la indigencia.

Ahora les toca pagar a los que realmente la crearon. Aquellos que especularon sin mesura ni sentido alguno, pues tan solo buscaron el beneficio fácil y rápido aún a costa de mentiras y engaños ya que ocultaron el valor real de las cosas sin crear riqueza alguna.

por ARMAK de ODELOT

Se propone como como una consigna más

para la próxima manifestación del #23Julio #referendumpactoeuro

que DECIDAN los CIUDADANOS

REFERENDUM para someter el PACTO del EURO al beneplácito de los ciudadanos.

Yo #soy15m

Como parte del #15m me declaro una persona pacífica y condeno radicalmente todo tipo de violencia: la de los violentos infiltrados en nuestras manifestaciones, y la del Estado, que ha causado más dolor y heridos.

Además, condeno la manipulación mediática que enfatiza la información sesgada, parcial o errónea con el propósito de demonizar a los ciudadanos.

Si me manifiesto en la calle es porque:

- Mi participación como ciudadano se ha reducido a votar a listas cerradas cada cuatro años para ver cómo los representantes de los ciudadanos no respetan lo prometido en su programa.

- Se hacen leyes a favor de grupos de interés en vez de hacerlas a favor del conjunto de la sociedad.

- Se invierten recursos públicos para ayudar a minorías poderosas, y no a quienes están pasando situaciones desesperadas ocasionadas por la especulación financiera.

- Los grandes partidos están más preocupados por mantener su poder que por ofrecer soluciones para superar esta crisis histórica.

- Está a punto de firmarse un “Pacto del Euro” que consiste fundamentalmente en medidas para reducir la inversión pública en servicios esenciales.

- Desde diferentes órganos del estado se ha insultado a los ciudadanos, e incluso se ha justificado el recurso a la violencia contra manifestantes pacíficos.

Como parte del #15m, acepto y respeto la diversidad ideológica del movimiento. Cuando participo en una manifestación no reclamo un régimen o una ideología en concreto, ni un modelo social no democrático, ni la eliminación de los partidos o los parlamentos. Lo que reclamo es una democracia mejor y más humana que, entre otras medidas, necesita urgentemente:

- Cambios en la Ley Electoral para permitir una mejor y más directa representación de los ciudadanos en los parlamentos y una mayor participación ciudadana en las decisiones importantes.

- Aprobación de una Ley de Transparencia y Acceso a la Información Pública para obligar a la publicación en formatos adecuados y reutilizables de todos los gastos, decisiones y reuniones con grupos de presión por parte de funcionarios y cargos públicos.

- Tolerancia cero a la corrupción de candidatos y cargos públicos, y controles ciudadanos para la exigencia de responsabilidad política.

- Separación clara, real y efectiva de los poderes del estado.

- Control fiscal efectivo de grandes fortunas y operaciones financieras; eliminación de privilegios fiscales a cargos electos.

- Políticas encaminadas a solucionar de forma efectiva los problemas hipotecarios y de vivienda.

- Servicios públicos de calidad, fundamentalmente salud, justicia y educación.

- Eliminación de las leyes que permiten el control administrativo de Internet. La red ha demostrado ser esencial para la libertad de expresión y para responder al peligro de manipulación mediática.

Por todas estas razones volveré a salir pacíficamente a la calle el 19 de junio, #19j.

Si estás de acuerdo, aprópiate del texto y divúlgalo (enlace al documento original)

Después del éxito de la convocatoria del 15 de mayo y de las posteriores acampadas y concentraciones en plazas de todo el Estado, el Movimiento 15M no puede parar, no podemos conformarnos siendo todavía mercancía en manos de políticos y banqueros. Nuestra lucha continúa.Trabajadores/as, desempleados/as, estudiantes, jóvenes, jubilados/as, hipotecados/as… no queremos permanecer impasibles ante todos los ataques y recortes que seguirán aplicándose, esta vez desde Europa. La convocatoria llega a una semana de la firma del Pacto del Euro, acuerdo que supondrá el empobrecimiento de la sociedad europea en beneficio de la banca y grandes empresas, con aumentos en la edad de jubilación, privatización del sector público y recortes de derechos a trabajadores, entre otras medidas. Es necesario movilizarse y parar este acuerdo.

Mantenemos las ideas que nos llevaron a la calle el 15 de mayo, pero esta vez dando más énfasis a la lucha contra las reformas laborales y a las pensiones, leyes injustas como las actuales ley electoral e hipotecaria, así como a otras reivindicaciones donde las marchas no hayan sido convocadas por Democracia real YA. El hartazgo de la población es más que evidente. Sabemos que nos tomará muchísimo esfuerzo esta lucha: no podremos arreglar en un año lo que se ha gestado en tantos, pero no desistiremos.

La Plataforma hace un llamamiento a unirse a todas las convocatorias planeadas para ese día, algunas convocadas por la misma plataforma y otras, como en Barcelona, por la Acampada de Plaça Catalunya o en Madrid por las Asambleas de Trabajadores de Pueblos y Barrios de Madrid. La hora de inicio puede cambiar dependiendo de la localidad, estad atentos.